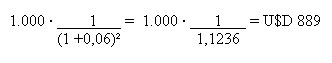

El cobro de 1.000 dólares al cabo de 2 años, sin interés, siendo interés normal el 6% anual (0,06), equivale a un cobro al contado de

ACLARACION: en una fórmula matemática, cuando a una cifra le continúa un paréntesis, si no aparece ningún signo, significa que se multiplica. Si aparece un punto (·), equivale al signo de multiplicación, igual que (x).-

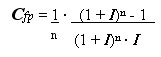

b) Coeficientes de forma de pago para reducir al contado un cobro en n cuotas, sin interés:

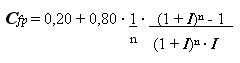

Si la operación es parte al contado (20%) y parte con facilidades (80%) el coeficiente de forma de pago se halla sumando al porcentual contado el de facilidades afectado de su coeficiente parcial.

Cuando tenemos un pago con varias o muchas cuotas, sería conveniente –para el caso de los martilleros que no tienen preparación terciaria o universitaria- recurrir a un contador, ya que las distintas fórmulas matemáticas financieras existentes obligan a tener un manejo muy acabado en el tema.-

Por último, es de destacar que el T.T.N. actualiza los valores antecedentes a la fecha en que realiza la peritación utilizando como patrón la moneda dólar estadounidense, en razón de los grandes altibajos que tubo nuestro signo monetario en grandes períodos inflacionarios; porque la realidad es que el cuantum del valor de la propiedad no ha disminuido, sino que lo hizo la moneda circulante.-

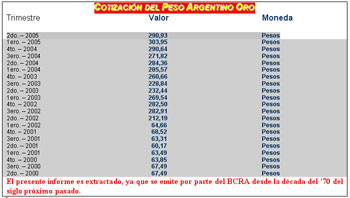

Por otro lado, y que me inclino más que el utilizar el patrón monetario de la moneda extranjera, por aquél que recomienda el Cuerpo Técnico de Tasaciones de La Argentina, compatible IRAM-ISO y con el Sistema Nacional de Normas, Calidad y Certificación (decreto PEN. nº 1474/94) que en su versión 1998, realizada por el Dr. Eduardo Magnou, en cuanto a la actualización de los valores antecedentes o históricos, utiliza el peso argentino de oro (ley 1130), que se utiliza mediante el procedimiento de conversión, conforme el informe que podrá obtener del Banco Central de la República Argentina (BCRA) que más abajo acompaño un detalle –al sólo fin ilustrativo-. Destaco que un peso argentino de oro equivale a 1,45161 gramos de oro fino, y que por trimestre adelantado se fija:

El factor de conversión, es el fijado por el Dec.75/76 el que establece las indemnizaciones navales y aéreas.-

Esta moneda que pregono es la fijada por el REGLAMENTO GENERAL DE TASACIONES del Cuerpo Técnico de Tasaciones de La Argentina, y su simbología es ARO.-

Esta conversión monetaria, es la fiel expresión de lo que en su obra Economía Comercial (pág. 45) I. Ruíz Moreno expresa y enseña: “el precio es la expresión de la relación que existe entre el valor de una cosa y el cierto peso de oro o plata; puede decirse también, es que es el valor de un objeto expresado en moneda”.

De la curva evolutiva del mercado real pasamos a la curva evolutiva del mercado hipotético (sin la influencia de la obra pública que motivó la expropiación). Importa mucho insistir en esto, aclarando que el trazar y luego trabajar con esta curva de mercado hipotético no es fruto de una intrigante elucubración del autor de este trabajo sino un imperativo ineludible de la letra y el espíritu de la ley vigente en la materia.-

Con el cálculo realizado a valor Peso Argentino de Oro (Ley 1130), solamente se hace trasvolar la verdadera inversión que realizaran los compradores de la parcela “antecedente”, hasta nuestros días.-

El poder adquisitivo de la moneda problema se lo puede cuantificar midiendo la relación de intercambio entre la unidad monetaria considerada y

a.- un determinado bien o una canasta de bienes no monetarios

b.- otra moneda o una “canasta” de monedas

c.- el oro en barras o amonedado.-

El primer procedimiento (generalizado con los “índices de precios”) es francamente objetable, porque los bienes constituyentes de la canasta no tienen las cualidades monetarias de liquidez y de estabilidad. Sí en regímenes altamente inflacionarios los bienes no monetarios tienen más estabilidad y liquidez que la moneda envilecida.-

La canasta de monedas es más apropiada (es el procedimiento del ECU, que fuera la primera unidad monetaria de la Comunidad Europea), pero desde tiempos inmemoriales, ningún bien ha superado en liquidez y en estabilidad al oro, siendo éste en consecuencia el patrón monetario por excelencia. A esto se agrega la ventaja en la Argentina de contar con una moneda de oro legalmente vigente.-

A esta moneda (ARO) le veo una sola observación: se actualiza trimestralmente. O sea, que en países inflacionarios como la Argentina u otros del tercer mundo, donde las economías locales son muy fluctuantes y endebles, en tres meses los valores monetarios pueden tener variables muy marcadas de mes a mes. En tales casos, sería aconsejable utilizar una moneda fuerte o universal (dentro de las esferas económicas), tal como es el dólar estadounidense.-

De cualquier manera, el ARO es una muy buena herramienta para poder explicar la depreciación de la moneda local respecto de tal unidad económica firme.-

Cómo se aplica?. Partiendo del ejemplo dado más arriba en el cuadro de cotización del ARO, podemos ver que la unidad en el 2do. trimestre de 2000 valía $ 67,49. O sea, para comprar un ARO necesitaba $ 67,49. Si tengo un antecedente que se vendiera en $ 75.000 lo divido (saco el cociente) por el valor de la unidad (67,49), y obtenemos la cantidad de ARO que adquiero = ARO 1.111,27.-

Ahora bien; si yo tengo que transpolar ese valor antecedente ($ 75.000) al 2do. trimestre de 2005, vamos a observar la variación o pérdida del valor económico de nuestra moneda. En dicho período, el ARO valía $ 290,93, eso quiere decir que el valor histórico en análisis ($ 75.000) equivaldrá a ARO 257,79.-

Cuál ha sido la variación?. Los ARO 257,79 ÷ ARO 1.111,27 = 0,2319

El coeficiente de actualización es 0,23 que deprecia los $ 75.000 en un 77%, lo que nos arroja una desvalorización total de U$D 17.250.-

Es por ello que debemos indicar un coeficiente potenciador para que realmente los $ 75.000 del año 2000 sean equivalentes al mismo período de 2005. Por ello el coeficiente final será de 1,77, lo que en definitiva nos reflejará que esa suma monetaria abonada por el bien equivaldrá a $ 132.750.-

Este coeficiente en estudio tiene una peculiaridad respecto de aquellos que continuaremos estudiando: no hay que obtener el cociente con el bien en estudio.-

Qué le quiero decir; que del bien en estudio no tenemos su valor, lo estamos buscando. Es por ello que este coeficiente sólo sirva para actualizar los valores históricos de los bienes que tenemos como "comparativos" para poder llegar al probable valor del bien en tasación.-

Para el supuesto que el antecedente que tenemos esté en oferta (a la venta), analizaremos -previa consulta a quien nos da la información- qué tiempo lleva en tal condición. Si el bien está en venta hace un mes, y de las consultas realizadas, las ventas promedian un tiempo de realización que ronda los tres meses, debemos colocar un coeficiente inferior a la unidad que ronde un 5%, o sea 0,95. Ahora, si el bien está a la venta hace 6 meses o más, y de las consultas efectuadas, obtenemos que el mercado inmobiliario en la zona es muy lento o casi inexistente, debemos depreciar ese valor de oferta en un 20% o sea aplicar un coeficiente del 0,80.-

|